-

Spain is the ideal scenario for the growth of this type of entities.

-

More than 1 in 10 Spaniards is already a neobank customer

-

The prototype customer is under 50 years of age, familiar with new technologies and who tends to compare before purchasing a product or service.

-

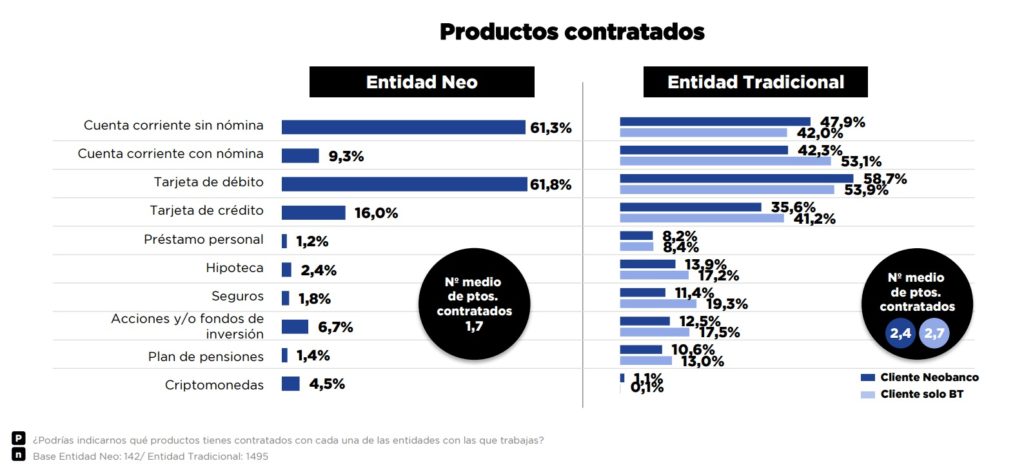

The main products contracted by neobank customers are low loyalty products, mainly non-payroll accounts and debit cards.

-

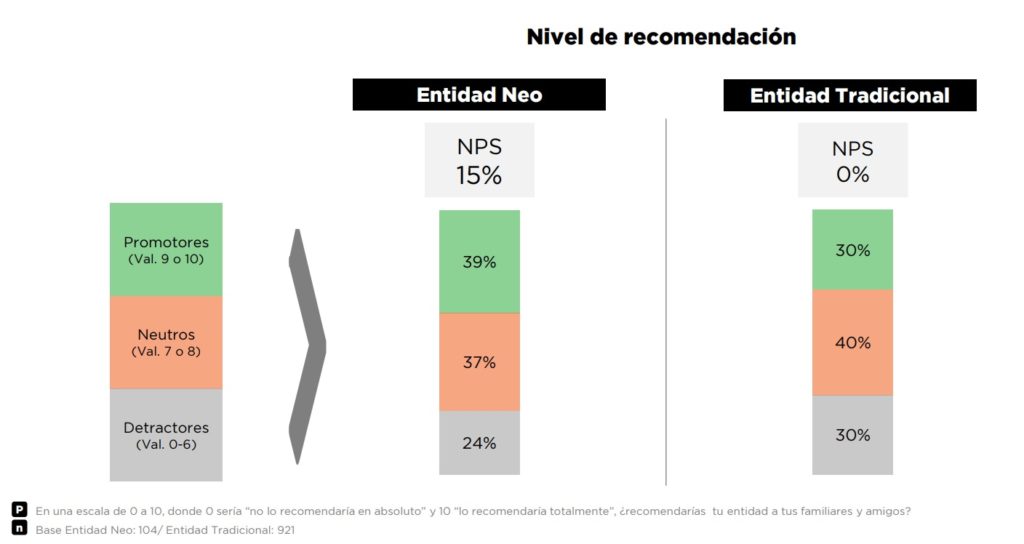

The recommendation of neobank customers is higher than that of traditional institutions

According to the first Digital Banking Observatory conducted by BRAINTRUST, Spain is an ideal scenario for the growth of neobanks, with 98.3% of the population over 15 years of age having access to banking services.

In 2021, 95.9% of households had broadband and 91.8% of people used the Internet regularly. Among the most performed activities, in seventh position, is the use of internet banking with 65.2% and the total number of active bank accounts in digital banks was close to 9 million at the end of 2020.

This playing field invites neobanks to strengthen and improve their offer in our country and more and more entities are positioning themselves in Spain to attract customers in a segment in which, despite rapid growth, the opportunity is still very large.

One in ten Spaniards is a neobank customer

It is worth remembering that neobanks are exclusively digital financial institutions, while digital banking is an extension of traditional banks that have adapted their services to the online environment. Neobanks are usually independent companies that operate without physical branches, while digital banking is offered by established banks that have both a physical presence and online channels.

Neobank customers now account for 11.3% of the total banking population or, in other words, more than 1 in 10 Spaniards are neobank customers. Seventy-five percent of these customers are mixed customers, i.e., they are customers of a neobank and also of another traditional institution. The other 25% only have an account with a neobank.

Regarding the areas, Central and Levante stand out as those with the highest penetration of this type of entities, while in North and Catalonia show more resistance when it comes to becoming a customer of this type of 100% digital banks.

Client profile of a neobank: under 50 years old, technological, with higher education and medium-high income.

According to the digital banking observatory prepared by BRAINTRUST, 80% of neobank customers are under 50 years old. Above that age, the penetration of this type of entities drops among the population.

The neobanco customer, compared to other types of entities, has a clear preference for online transactions, considers himself to be very technological and takes into account comments from other users before making purchasing decisions. As they are very familiar with technology, they report making online purchases, paying with their cell phones, using Bizum or sharing content on social networks more frequently than customers of traditional banking institutions.

Along these lines, they consider themselves to be thoughtful when buying or contracting a product or service, comparing and dedicating time to choosing the most suitable for their interests.

For Jose Manuel Brell, Director of the Observatory, and Head of the Banking and Financial Services Area at BRAINTRUST: "Given the customer prototype that this type of institution currently presents, neobanks face a double challenge: On the one hand, in the short term, to be able to reach new market niches among which they are currently having little success (mainly middle-aged people with a certain technological habit), getting them to stop perceiving neobanks as institutions only for "modern", "technological" or young people. On the other hand, the tremendous opportunity represented in the medium to long term by a customer who will increasingly meet this technological profile regardless of age, in a context in which, yes, competition between digital entities (whether "pure or not) will be increasing."

The neobank customer starts small: basic and low-linkage products

Another important fact highlighted by the Digital Banking Observatory prepared by BRAINTRUST is the contracting of basic products (account without payroll and debit card, fundamentally, and always without commissions) as a first contact between customers and neobanks.

According to the Observatory, the average number of products contracted by neobank customers is 1.7 compared to 2.7 for customers of traditional banks. While it is true that the range of products offered by neobanks is much smaller and less complex than that offered by other entities, it should be noted that only 9.3% of neobank customers have their payroll in that entity and that only 16% apply for a credit card.

The new entrants have been working for some time to reverse this trend, expanding their product portfolio and offering increasingly better offers and welcome promotions to customers who opt for them with a certain level of loyalty (generally by bringing a salary or maintaining a minimum average balance), while some entities are gaining notoriety to overcome the first barrier of possible lack of knowledge or fear of being the first to try something new on the part of the customer.

Analyzing the pattern of use of other financial products, it is observed that neobank customers are the ones who have more products in other financial services platforms beyond banks, more specifically in cryptocurrency and money and currency transfer platforms. On the opposite side, mortgages and home and life insurance are the ones that are most contracted with the bank, due to the feeling of security and the absence of this type of products in many of the new 100% digital entities.

The percentage of neobank customers who do not have any type of insurance stands out, possibly related to the young profile of customers of this type of entity.

The recommendation of neobank customers is higher than that of traditional institutions

Neo banks have a higher level of recommendation than traditional banks. Among neobanks as a whole, 39% of their clients rate their institution's recommendation with a 9 or 10, while 24% rate it below 6, suggesting an NPS(Net Promoter Score) indicator of +15.

In the case of traditional entities, promoters and detractors are at the same level, resulting in an NPS of 0.

For the most digital customers, it is above all the commissions, but also the ease and convenience, and the possibility of making transactions from abroad that most lead them to recommend their banks to family and friends. The more traditional customers of the banking sector, recommend for the quality of service and professionalism and the confidence and security in the entity.

Being able to count on personal attention at the bank is especially important for those customers exclusively of traditional banks, especially in terms of contracting or opening an account, taking out a mortgage or receiving any kind of advice. Neobank customers consider attention via telephone, WhatsApp or online to be sufficient.

However, for all types of customers, face-to-face customer service is highly valued for loans, mortgages or investment products.

Photo by Rodion Kutsaiev on Unsplash